اقتصاد هر کشوری ریسکهای سیستماتیک و غیرسیستماتیک متعددی دارد که پایه و اساس تعیین سیاستهای اقتصادی آن کشور خواهند بود. تقریباً یک سال است که با روی کار آمدن رئیسجمهور آمریکا ریسک سیستماتیک دیگری نیز به خصوص بر اقتصاد کشور حاکم شده است که صحبتهای اخیر وی در خصوص برجام بخش اعظم اخبار روزانه را به خود اختصاص میدهد.

امیر تقیخان تجریشی / مدیرعامل سرمایهگذاری صنعت و معدن

در این میان یکی از مواردی که مورد توجه فعالان بازار و سرمایهگذاران است وضعیت آینده بازار ارز و قیمت تعادلی آن است. از یکسو برخی بر این باورند که دلار در حال حاضر در سطح تعادلی خود معامله میشود، بدین معنی که ارزش دلار با عرضه و تقاضا درست قیمتگذاری شده است.

به گزارش سایت نساجی امروز به نقل از تجارت فردا، از سوی دیگر برخی معتقدند نرخ ارز به دلیل سیاستهای اقتصادی دولت در محدوده معین حفظ شده و ارزش واقعی آن بیشتر است. از اینرو در انتظار یک شوک اقتصادی و سیاسی هستند تا حباب منفی آن از بین رفته و ارزش دلار به سطح واقعی خود نزدیک شود.

در واقع روشهای متفاوتی برای محاسبه ارزش واقعی برابری ارزهای مختلف وجود دارد. اکثر این روشها به نوعی برگرفته از مفهوم شاخص برابری قدرت خرید (Purchasing Power Parity) یا ترکیب این روش با سایر شیوههای تحلیلی و محاسباتی است.

در PPP به روش مطلق، نسبت هزینههای دو سبد کالای یکسان در دو کشور بر حسب پولهای ملی و با لحاظ کردن وزنهای هزینه محاسبه شده که این نسبت معرف ارزش برابری آن دو واحد پولی خواهد بود، البته باید توجه داشت قیمتهای واقعی مبادلاتی ارز در بازار به علت شرایط خاص عرضه و تقاضا یا دخالتها و کنترلهای دولتی میتواند بیشتر یا کمتر از این شاخص باشد.

درباره تعیین ارزش واقعی برابری دلار و ریال، عوامل متعددی باعث میشود تا محاسبه شاخص PPP برای این دو واحد پولی با دشواری روبهرو شود که از جمله آنها میتوان به موارد زیر اشاره کرد:

برای محاسبه این نرخ برابری ارز، نیاز به محصولات همانندی داریم که برای تمام کشورهای تحت مقایسه مورد استفاده عام داشته باشد. انتخاب این فهرست از محصولات مشکلترین و بحثبرانگیزترین موضوع در ساختار PPP است. انتخاب محصول یکسان به این جهت مهم است که در واقع PPP تفاوتهای سطح قیمت را اندازه میگیرد و تفاوتهای موجود در کیفیت محصول در نظر گرفته نمیشود.

مورد بعد این است که مطمئن باشیم واحد قیمتگذاری کالاها یا خدمات در تمام کشورهای مورد بررسی یکسان است. تهیه این فهرست نیز کار مشکلی است که بستگی به همگنی اقتصادی و مصرفی گروه کشورهای تحت مقایسه دارد.

زیرا این امکان وجود دارد که محصولاتی که در فهرست تهیه شده، نماینده خوبی از اقلام مصرفشده در این کشور نباشد که این امر باعث ایجاد اریبی در مقایسهها شود. زیرا ممکن است کالای نوع A در هر دو کشور استفاده شود، اما ممکن است در یک کشور به عنوان یک کالای لوکس و در دیگری به عنوان کالای ضروری مورد استفاده قرار گیرد.

از اینرو به علت وجود ساختارهای اقتصادی، مالی، تجاری و قانونی متفاوت در کشورهای ایران و ایالات متحده آمریکا و همچنین نبود همانندی کافی در اکثر سبدهای اقلام انتخابی مورد استفاده در دو کشور، نتایج این گزارش در دنیای واقعی قطعیت نخواهد داشت.

همچنین متغیرهای مختلفی میتواند در یک محدوده زمانی بر کشور حاکم باشد که ارزش ارز را تحت تاثیر خود قرار میدهند. از جمله این متغیرها میتوان به جنگ، میزان بهرهوری و رشد اقتصادی آن کشور اشاره کرد که در نتیجه آنها نرخی را که برای تسعیر ارزها در طول زمان استفاده میشود متغیر خواهد کرد.

در همین راستا برخی از تحلیلگران به درستی پیشنهاد میکنند مقایسه ریال با ارز کشورهایی که مبادلات بیشتری با ایران دارند ارجحیت دارد. با بیان نارساییهای گزارش حاضر، تاکید میشود گزارش پیش رو نتیجه یک تحلیل آماری و مبتنی بر اعداد است که ممکن است با مبالغ واقعی انحراف داشته باشد.

انتخاب سال پایه

شاخص بهای کالا و خدمات مصرفی از سال 1315 تاکنون از سوی بانک مرکزی محاسبه و منتشر میشود و در طول زمان با توجه به تغییر سال پایه، دستخوش تغییرات متفاوتی بوده است. طی سالهای گذشته، به ترتیب سالهای 1315، 1338، 1348، 1353، 1361، 1369، 1376، 1383، 1390 و 1395 در محاسبات متغیرهای اقتصادی به عنوان سال پایه در نظر گرفته شدهاند1. این در حالی است که اخیراً با توجه به رشد قیمت نان و قیمت حاملهای انرژی در چند سال اخیر، سال 1395 به عنوان سال پایه و مبنای محاسبات قرار گرفت.

تعیین اینکه دلار در چه سالی به نرخ واقعی خود نزدیک بوده است مبهم است، به طوری که برای تایید آن باید دلار سالهای قبل را نیز بر مبنای یک سال پایه دیگر تخمین زد و از اینرو تعیین دلار واقعی و در نتیجه سال پایه واقعی به نظر کاملاً ذهنی است. اما با توجه به مواردی که در قسمت قبل به آنها اشاره شد در این گزارش سال پایه خاصی انتخاب نشده، بلکه 38 سال گذشته (از سال 1357 تا 1395)، هر سال به عنوان سال پایه فرض شده و نرخ تورم بر اساس آن سال پایه مفروض برآورد شده است، و نهایتاً نتیجه برآورد قیمت دلار به ازای هر کدام از سالها در جداول پیشرو ارائه شده است.

نرخ تورم

مساله دیگری که در محاسبات در نظر گرفته میشود، نرخ تورم سالانه ایران و آمریکاست. برای استخراج نرخ تورم سالانه ایالات متحده از آمارهای تورم رسمی اعلامشده (سایت U.S Inflation Calculator) استفاده شده است. در رابطه با تغییرات تورمی در ایران در بسیاری از سالهای مورد بررسی، به دلایل مختلف سیاسی، اجتماعی و اقتصادی شاخص تورم اعلامشده از سوی بانک مرکزی در بسیاری از مواقع دقیق نبوده است.

در این میان به علت در دسترس نبودن اطلاعات کامل کالاها و خدمات مصرفی، اطلاعات هزینههای خانوار و وزنهای هزینه برای کلیه سالهای مورد بحث، امکان تجدید محاسبه نرخ تورم برای تکتک سالهای مذکور دشوار خواهد بود. از اینرو در محاسبات، علاوه بر تورم اعلامشده از مراجع رسمی، رشد حداقل حقوق و دستمزد اعلامشده از سوی وزارت کار (که دربرگیرنده تغییرات تورمی است) نیز استفاده شده است.

با اینکه افزایش حقوق خود تابعی از تورم کشور است، با این حال سابقه تاریخی (از سال 1369 تا 1396) نشان میدهد روند افزایش حقوق در اغلب سالها نسبت به تورم همیشه با حفظ شکاف رو به پایین افزایش داده شده است.

این در حالی است که به طور منطقی نرخ افزایش حقوق برای حفظ قدرت خرید مردم بوده و از اینرو حداکثر به اندازه نرخ تورم سالانه باید رشد کند. جدول زیر اختلاف رشد حقوق سالانه و تورم رسمی کشور را نشان میدهد.

آمارها نشان میدهد میزان حداقل حقوق با رشدی معادل 309 برابر، از 30 هزار ریال در سال 1369 (پس از پایان جنگ تحمیلی) به 9.299.310 ریال در سال 1396 افزایش پیدا کرده است. شاید در نگاه اول این میزان رشد این دیدگاه را به وجود آورد که سطح زندگی مردم طی این سالها افزایش یافته است، اما باید به این نکته توجه کرد که در اواخر 30 سال گذشته کیفیت زندگی مردم تغییر کرده و بهتر شده است. بدین معنی که اقلام غیرضروری و لوکس به سبد مصرفی خانوار اضافه شده که قدرت خرید آنها را تحت تاثیر خود قرار داده است.

بدین ترتیب طی سالهای 1390 تا به الان شاهد کاهش رشد حقوق نسبت به تورم سالانه کشور بودیم که باعث شده قدرت خرید مردم نسبت به سالهای قبل از سال 90 کمتر شود. در مجموع هر چند شاخص حداقل حقوق معیار دقیقی از تغییرات تورمی نیست اما با فرض اینکه حداقل حقوق سالانه نتوانسته قدرت خرید مردم را در سطح سنوات قبل نیز حفظ کند، به نظر میرسد میتوان برای برآورد قیمتی دلار از آن استفاده کرد.

برآورد ارزش دلار

جدول زیر ارزش دلار را بر اساس سالهای پایه متفاوت از سال 1357 تا 1395 نشان میدهد.

همانطور که مشاهده میشود، ارقام برآوردشده از طریق تورم حداقل حقوق پایه، نوسان بیشتری در برآورد ارزش دلار (در سالهای مختلف مفروض) دارد. به طوری که حداقل سطح قیمت دلار 30 هزار ریال و حداکثر 260 هزار ریال برآورد شده است.

در کنار آن متوسط ارزش دلار برآوردشده طی پنج سال گذشته (بر اساس سال پایه 1390) از طریق تورم رسمی کشور حدود 40 هزار ریال و از طریق تورم حداقل حقوق پایه به طور متوسط حدود 44 هزار ریال برآورد شده است.

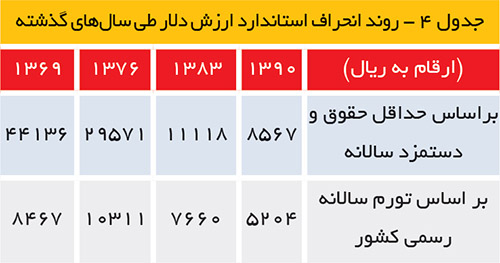

در ادامه میزان انحراف استاندارد برای سالهایی که سال پایه یکسانی داشتهاند محاسبه شده است. به عنوان مثال سال 1361 به مدت هشت سال به عنوان سال پایه مدنظر قرار گرفته که انحراف معیار استاندارد سالهای مذکور محاسبه شده است.

پس از آن سال 1369 به مدت هفت سال به عنوان سال پایه مدنظر قرار گرفته که شاخص انحراف استاندارد برای این مدت محاسبه شده است. نتایج محاسبات در نمودار یک نشان داده شده است. همانطور که مشاهده میشود انحراف استاندارد برای پنج سال گذشته به 5.200 ریال رسیده است.

جمعبندی

طبق اطلاعات آماری ارائهشده، بازه قیمتی 40 هزار ریال تا 44 هزار ریال (متوسط 10ساله منتهی به 1395) برای ارزش ریالی دلار برآورد شده است. در این میان سطوح قیمتی 60 هزار ریال و 100 هزار ریال نیز در میان ضرایب آماری مشاهده میشود که البته عوامل متعددی وجود دارند که میتواند مانع رسیدن قیمت حال حاضر دلار به این سطوح شود.

بانک مرکزی ایران خط مشی تثبیت یا تغییر قیمت دلار به دور از هیجانهای سفتهبازی را دارد.

یکی دیگر از عوامل موثر، سیاستهای دولتهای مختلف برای تعیین نرخ ارز است که از جمله عوامل مهم در تعیین نرخ ارز است. البته صنایع فعال کشور در حال حاضر ضعیف بوده و قدرت تحمل این شوک قیمتی را نیز نخواهند داشت. بدین ترتیب افزایش شتابی دلار به سطوح ذکرشده به ضرر جامعه تمام خواهد شد.

با توجه به تمامی موارد ذکرشده در نتیجه رسیدن قیمت دلار به سطح قیمتی مذکور طی چند سال آینده نیز بعید به نظر میرسد. مگر اینکه شرایط تحریمی شدیدی همانند سال 91 بر کشور حاکم شود و درآمدهای ارزی کاهش پیدا کند که در این صورت میتوان رشد شدید نرخ ارز را انتظار داشت.

با این حال عوامل متعددی افزایش قیمت دلار را تایید میکنند. از جمله آنها میتوان به مسافرتهای خارجی به واسطه نزدیک شدن به اربعین، پایان سال میلادی، و نیز پیشبینیها در خصوص تلاش برای تکنرخی شدن ارز، سیاستهای هیجانی دولت آمریکا و امثالهم اشاره کرد که در راستای افزایش سطح قیمت دلار خواهد بود. از اینرو میتوان انتظار داشت در نیمه دوم سال جاری افزایش قیمت دلار در بالای سطح 40 هزار ریال تثبیت شود.

علاوه بر دلایلی که در قسمت بالا بیان شد، باید این نکته را نیز مورد توجه قرار داد که دولت وقت کشور، تورم را یکی از مهمترین دستاوردهای خود میداند و تقریباً دور از ذهن است که سقف قیمتی نرخ ارز را باز بگذارد. البته با وجود اینکه تورم علت رشد دلار است اما در کوتاهمدت افزایش نرخ دلار نیز رشد تورم را در پی خواهد داشت.